Estoński CIT obowiązuje w Polsce od 2021 roku i zgodnie z przepisami jest wybierany na okres czterech lat. Oznacza to, że spółki, które zdecydowały się na wejście w system ryczałtu od dochodów spółek już w pierwszym możliwym roku, zakończyły swoją pierwszą czterolatkę z końcem 2024 roku.

Czyli mamy do czynienia z trzema różnymi sytuacjami, jakie dotyczą tych podmiotów:

1. Podmioty, które opuściły estoński CIT przed upływem czterech lat – najczęściej z uwagi na utratę warunków ustawowych lub dobrowolną rezygnację. W tych przypadkach ustawa o CIT przewiduje obowiązek opodatkowania zysku netto osiągniętego w okresie objętym ryczałtem, w ramach tzw. mechanizmu wyjścia z systemu.

2. Podmioty, które zakończyły pierwszą czterolatkę (2021-2024), ale nie zdecydowały się na jej przedłużenie – również w tej sytuacji dochodzi do zakończenia opodatkowania estońskim CIT, co zasadniczo skutkuje koniecznością rozliczenia nieopodatkowanego wcześniej zysku netto.

3. Podmioty, które zakończyły pierwszą czterolatkę i kontynuują opodatkowanie ryczałtem na kolejne cztery lata (2025-2028) – i właśnie w odniesieniu do tej grupy pojawia się zagadnienie praktyczne: czy samo zakończenie pierwszego okresu czterech lat, pomimo utrzymania się w systemie estońskiego CIT, generuje obowiązek opodatkowania zysku netto, który nie został wypłacony ani rozliczony w poprzednim okresie (2021-2024)?

Pytanie to dotyka istoty mechanizmu kontynuacji w ryczałcie od dochodów spółek i sprowadza się do rozstrzygnięcia, czy zmiana formalna okresu czterolecia (wejście w kolejną czterolatkę) jest równoznaczna z wyjściem z systemu, czy też możliwe jest zachowanie ciągłości opodatkowania, a tym samym odroczenie momentu powstania obowiązku podatkowego do czasu rzeczywistej wypłaty zysku lub wystąpienia innego zdarzenia skutkującego powstaniem przychodu z tytułu ukrytego zysku bądź dochodu z tytułu wydatków niezwiązanych z działalnością gospodarczą.

Zagadnienie to można ująć w pytaniu jak niżej:

Czy to prawda, że jeśli spółka była cztery lata na estońskim CIT (2021-2024) i pozostaje na nim na kolejne cztery lata (2025-2028), czyli nie rezygnuje, to zyski niepodzielone z tych pierwszych czterech lat podlegają automatycznemu opodatkowaniu po upływie tego pierwszego okresu?

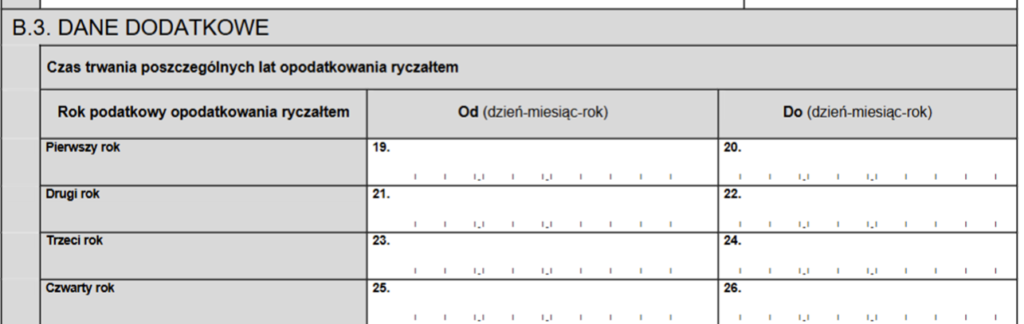

Wątpliwość ta wynika z informacji, że opodatkowanie ryczałtem dotyczy czteroletnich okresów wskazanych w tabeli części B.3. deklaracji CIT-8E:

I hipotezy, że zyski niepodzielone oraz nieopodatkowane w takim okresie stają się zyskiem nierozdysponowanym, którego podział będzie opodatkowany jako dochód z rozdysponowanego dochodu z tytułu zysku netto. Czy więc po każdych czterech latach trzeba opodatkować zyski, nawet jeśli spółka nie wychodzi z estońskiego CIT? Na czym polega źródło owej wątpliwości? Otóż, ustawa o CIT przewiduje czteroletnie okresy opodatkowania ryczałtem, co można interpretować to jako „zamknięcie” rozliczenia po każdym takim okresie.

Poddajmy zatem tę kwestię analizie.

Zgodnie z art. 28f ust. 1 i 2 ustawy o CIT, okres opodatkowania estońskim CIT obejmuje cztery lata podatkowe, a jeśli podatnik nie złoży informacji o rezygnacji, system automatycznie przedłuża się na kolejne czteroletnie okresy. Nie ma więc przepisów, które wprost nakazywałyby opodatkowanie zysków niepodzielonych wyłącznie z powodu upływu pierwszego lub kolejnego czteroletniego okresu.

Takie stanowisko pośrednio potwierdza Dyrektor Krajowej Informacji Skarbowej w interpretacji z dnia 29 października 2024 r. znak 0114-KDIP2-2.4010.453.2024.1.IN, podkreślając, że opodatkowanie ryczałtem przedłuża się na kolejne okresy czteroletnie, a obowiązek zapłaty podatku od zysków niepodzielonych pojawia się dopiero w przypadku zakończenia opodatkowania ryczałtem lub faktycznej dystrybucji zysku. Podobne wnioski płyną z innych interpretacji. W interpretacji indywidualnej z dnia 1 lutego 2024 r. znak 0111-KDIB2-1.4010.59.2024.1.DD wyraźnie wskazano, że obowiązek zapłaty podatku od zysku wypracowanego w okresie estońskiego CIT powstaje dopiero w momencie jego redystrybucji, o ile podatnik nie zdecyduje się na jednorazową zapłatę podatku zgodnie z art. 28t ust. 2 ustawy o CIT. Również interpretacja z dnia 22 marca 2024 r. znak 0114-KDIP2-2.4010.269.2024.1.IN wyjaśnia, że ryczałt od dochodu z tytułu zysku netto należy uiścić do końca trzeciego miesiąca roku podatkowego następującego po ostatnim roku opodatkowania ryczałtem, ale tylko jeśli podatnik zdecyduje się na jednorazową zapłatę po wyjściu z systemu lub jeśli rozdysponuje zyskiem (na przykład poprzez wypłatę dywidendy) – nie zaś automatycznie po upływie czterech lat. Warto również przywołać interpretację z dnia 14 marca 2024 r. znak 0111-KDIB1-1.4010.524.2024.1.MF, w której podkreślono, że po zakończeniu opodatkowania ryczałtem spółka będzie zobowiązana do zapłaty podatku od zysku netto wypracowanego w tym okresie dopiero w chwili rozdysponowania tym zyskiem, czyli na przykład w momencie podjęcia uchwały wspólników o jego wypłacie.

Podsumowując, w ocenie naszego Stowarzyszenia Podatników Estońskiego CIT, czteroletnie okresy opodatkowania ryczałtem w CIT wcale nie oznaczają konieczności automatycznego opodatkowania zysków niepodzielonych po ich zakończeniu, jeśli spółka pozostaje w tym systemie, a obowiązek podatkowy związany z tymi zyskami powstaje dopiero w razie definitywnego wyjścia z estońskiego CIT lub w momencie faktycznej dystrybucji zysku.

Jeżeli potrzebujesz konsultacji podatkowej w zakresie estońskiego CIT spójrz tutaj:

Zachęcamy również do obserwowania naszego Facebooka, gdzie prezentujemy na bieżąco aktualne i najciekawsze aspekty prawa podatkowego i nie tylko – LINK

Oraz do dołączenia do grupy dyskusyjnej na temat CITu Estońskiego, gdzie odpowiedzi udzielają specjaliści z Stowarzyszenia Podatników Estońskiego CIT – LINK

W celu uzyskania szczegółowych informacji dotyczących oferty POROZMAWIAJMY O PODATKACH prosimy o kontakt z kancelaria poprzez:

- tel.: +48 534 312 775,

- e-mail: kancelaria@porozmawiajmyopodatkach.pl,

- skorzystanie z formularza kontaktowego.

Administracja naszej kancelarii w sposób zindywidualizowany określi zakres merytoryczny przedstawionej sprawy oraz złoży propozycję współpracy w przedmiotowym zakresie.