Zdaniem Ministra Finansów: „Estoński CIT to niskie i proste w rozliczeniu opodatkowanie Twojego Biznesu”. Jeśli poddajesz pod wątpliwość to stwierdzenie to zapraszamy Cię do przejrzenia krótkiej charakterystyki tej formy opodatkowania opatrzonej komentarzem członków Stowarzyszenia Podatników Estońskiego CIT – SPEC.

Pomysł

SPEC: „CIT Estoński” jest oczywiście kolokwializmem, który szybko przyjął się w wiadomościach i komunikatach medialnych. Odnosi się do modelu opodatkowania wprowadzonego w Estonii na początku XXI w., które dotyczy opodatkowania dochodów osób prawnych.

MF: „Wdrożenie w 2000 r. przyniosło Estonii zdumiewające efekty gospodarcze, w tym prawie dwukrotne przyspieszenie tempa wzrostu gospodarczego i prywatnych inwestycji. Estonia jest od wielu lat liderem rankingów przyjazności systemu podatkowego. Rozliczenie CIT zabiera tam firmie 2 razy mniej czasu niż w Polsce. 89% estońskich przedsiębiorców potwierdza, że rozliczenie CIT nie sprawia im problemu . Samodzielnie rozlicza tam CIT 62% firm, tymczasem w Polsce – tylko 20%. W efekcie koszty rozliczania podatków przez biznes są w Estonii prawie 3 razy niższe niż w Polsce.”

SPEC: Doskonale rozumiemy ciężar faktu – wiele źródeł statystycznych wskazuje, że system estoński jest jednym z najkorzystniejszych systemów podatkowych znanych współczesnej gospodarce. Potwierdza to raport OECD – komentarz do raportu w kontekście CIT Estońskiego do przeczytania tu.

MF: „Obowiązujący od 2022 r. Estoński CIT 2.0 to system otwarty dla znacznie większej liczby firm, a przy tym maksymalnie odformalizowany i jeszcze bardziej korzystny dla mniejszego biznesu.”

SPEC: Tak, azymut zmian jakie są systematycznie wprowadzane do ryczałtu zdecydowanie jest obrany na komfort podatnika oraz rozszerzenie katalogu podmiotów mogących skorzystać z ryczałtu.

Praktyczny aspekt

MF: „CIT estoński to najlepsze rozwiązanie dla Twojej firmy, ponieważ jest to nowoczesny system opodatkowania skierowany do wszystkich przedsiębiorców, który zapewni Twojej firmie wymierne korzyści.”

SPEC: SPRAWDZAMY:

- Uproszczone rozliczenia:

„Wszelkie rozliczenia i dokumentacja opierają się wyłącznie na zasadach występujących w przepisach o rachunkowości. W Estońskim CIT nie ma odrębnej rachunkowości podatkowej. A im mniej obowiązków, tym większa oszczędność czasu i pieniędzy.” – FAKT

Z badania przeprowadzonego w 2020 r. przez PWC we współpracy z Bankiem Światowym wynika, że w Polsce przedsiębiorcy potrzebują 59 roboczogodzin na załatwienie wszystkich formalności związanych z podatkiem CIT. Dla porównania, w Estonii rozliczenie podatku CIT zajmuje przedsiębiorcom tylko 5 roboczogodzin. Średnia UE wynosi 34 roboczogodziny.

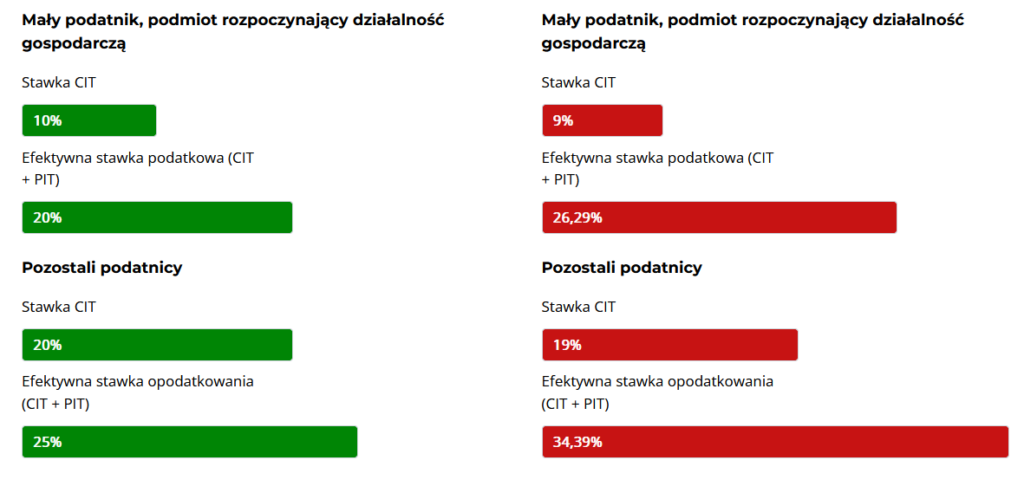

- Niższa stawka opodatkowania

FAKT – Aby jednak zgodzić się z zdaniem MF należy przyjąć założenie, że rozpatrujemy ogół podatkowych obciążeń dystrybucji zysku na poziomie podatku CIT oraz PIT. Różnica efektywnej stawki opodatkowania na poziomie 7% dla podatników małych i rozpoczynających działalność oraz około 9% dla pozostałych podatników, względem klasycznego CIT, to wartość, której nie można zbagatelizować pod względem planowania podatkowego.

- Poprawa płynności finansowej:

„Brak obowiązku płatności CIT-u co miesiąc, co kwartał czy co rok, a tylko wyłącznie wtedy, kiedy wypłacisz sobie dywidendę. To spółka decyduje, kiedy i w jakiej wysokości wypłaci zysk wspólnikom. W ten sposób sama określa czas oraz wysokość podatku do zapłaty. Ponadto nie występują zaliczki na podatek. Dzięki temu firma ma więcej pieniędzy na bieżącą działalność gospodarczą.” FAKT, ale nie zapominajmy o podstawach opodatkowania innych niż wypłata dywidendy – mowa tu o ukrytych zyskach i wydatkach niezwiązanych z działalnością gospodarczą. Można o nich przeczytać na stronach naszego bloga – klikając TU

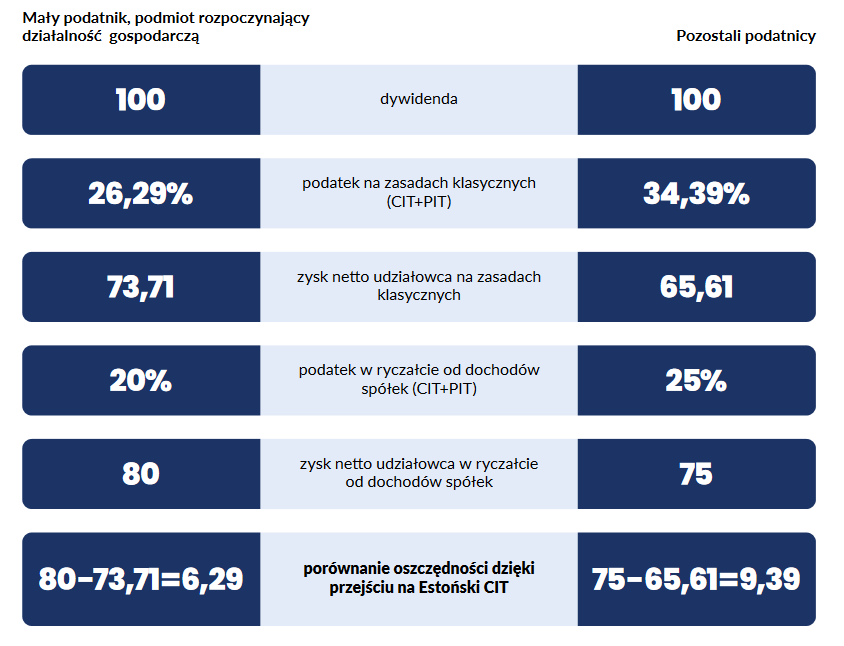

- Oszczędności

„Zasadą jest (z nielicznymi wyjątkami) niższe opodatkowanie wypłaty zysku w postaci dywidendy niż przy zasadach klasycznych. Przy opodatkowaniu w formie ryczałtu od dochodu spółek zapłacisz znacznie mniej. W przypadku małego podatnika zapłacisz CIT i PIT łącznie tylko 20%, zamiast 26,29%. W przypadku większych podatników zapłacisz CIT i PIT łącznie tylko 25%, zamiast 34,39%.” FAKT – nasi specjaliści zajmują się planowaniem podatkowym, ryczałt od dochodów spółek jest opcją bardzo korzystną ekonomicznie. MF traktuje są formę opodatkowania jako inwestycję w polskie firmy, chwilowe zmniejszenie wpływów do budżety z tytułu CIT zaowocuje wzrostem gospodarczym.

Porównanie opodatkowania przedstawia, w dużym uproszczeniu, poniższa infografika:

Czy więc CIT Estoński jest dla mnie?

SPEC: Tak, jeśli:

- Prowadzisz działalność w formie spółki akcyjnej, prostej spółki akcyjnej, spółki z o.o., spółki komandytowej lub komandytowo-akcyjnej.

- Zatrudniasz docelowo co najmniej 3 osoby na podstawie umowy o pracę lub umowy cywilnoprawnej.

- Twoja spółka ma prostą strukturę właścicielską, nie posiada udziałów w innych podmiotach, a wspólnikami są wyłącznie osoby fizyczne. Nie ma natomiast przeszkód, aby wspólnik miał udziały w wielu spółkach jednocześnie.

- Ponad połowa przychodów spółki pochodzi z działalności operacyjnej, czyli z działalności bezpośrednio związanej z wytwarzaniem towarów lub świadczeniem usług.

Kiedy zapłatę podatek na Estońskim CIT?

MF: „Wtedy, kiedy wypłacasz zyski ze spółki, czyli ich nie reinwestujesz ani nie zatrzymujesz

w spółce. Wypłata zysków to przede wszystkim dywidenda. To jasna i prosta zasada.”

Pamiętaj!

Wypłata zysków rozumiana jest szeroko – to nie tylko formalna wypłata dywidendy, ale także wszelkie inne sytuacje identyczne w skutkach. To sporadyczne sytuacje, kiedy celowo wypłacasz zyski w inny sposób niż w formie dywidendy, np. spółka udziela wspólnikowi bezzwrotnej pożyczki

Co stanowi podstawę opodatkowania w Estońskim CIT?

SPEC:

- Suma dochodu z tytułu podzielonego zysku i dochodu z tytułu zysku przeznaczonego na pokrycie strat.

- Suma dochodu z tytułu ukrytych zysków i dochodu z tytułu wydatków niezwiązanych z działalnością gospodarczą.

- Dochód z tytułu zmiany wartości składników.

- Dochód z tytułu zysku netto, czyli suma zysków netto osiągniętych w każdym roku podatkowym stosowania opodatkowania ryczałtem w części, w jakiej te zyski nie były zyskami podzielonymi lub nie zostały przeznaczone na pokrycie straty.

- Dochód z tytułu nieujawnionych operacji gospodarczych osiągnięty w roku podatkowym.

MF: „Nowy standard – brak podatku na wejściu w Estoński CIT!

Podatnicy, którzy zdecydują się przejść na Estoński CIT po 1 stycznia 2022 r. nie będą obowiązani do zapłaty podatku z tytułu różnicy w ujmowaniu przychodów oraz kosztów na gruncie prawa podatkowego oraz ustawy o rachunkowości – pod warunkiem opodatkowania Estońskim CIT przez okres co najmniej 4 lat”

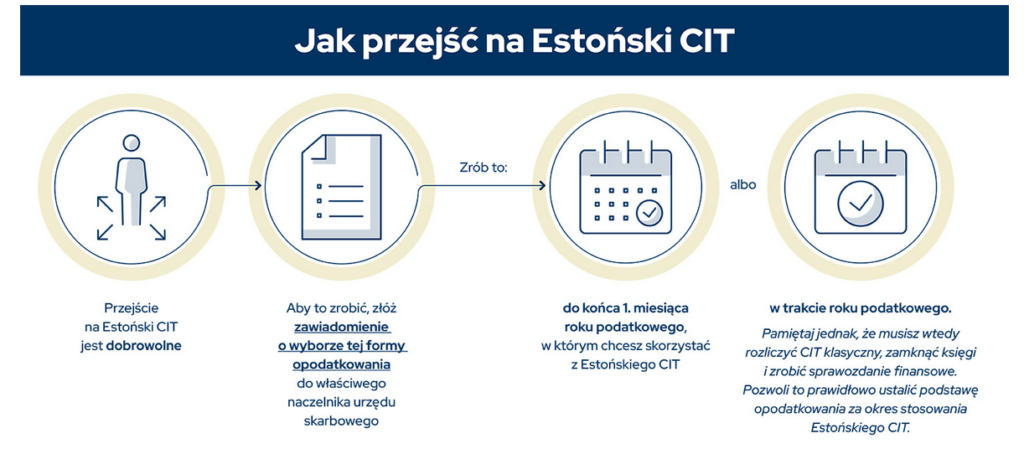

Jak przejść na CIT Estoński?

SPEC: Wybór ryczałtu od dochodów spółek jako podstawy opodatkowania dla podatnika jest prosty oraz odformalizowany. Jest to wyraz zachęty do podjęcia takiego wyboru przez MF, a sam proces przejścia obrazuje poniższa infografika:

Podsumowanie

SPEC: Członkowie i założyciele Stowarzyszenia Podatników Estońskiego CIT uczestniczyli od samego początku w procesie rozmów i konsultacji podatku estońskiego i implementacji przepisów do polskiego systemu prawa podatkowego. Oceniając omawiane rozwiązania oraz dalsze perspektywy rozwoju uważamy, że ryczałt od dochodów spółek jest korzystnym ekonomicznie rozwiązaniem dla podatników.

W imieniu Stowarzyszenia Podatników Estońskiego CIT mam przyjemność zaprosić Państwa do członkostwa w naszym Stowarzyszeniu – LINK

Zachęcamy również do obserwowania naszego Facebooka, gdzie prezentujemy na bieżąco aktualne i najciekawsze aspekty prawa podatkowego i nie tylko – LINK

Oraz do dołączenia do grupy dyskusyjnej na temat CITu Estońskiego, gdzie odpowiedzi udzielają specjaliści z Stowarzyszenia Podatników Estońskiego CIT – LINK

W celu uzyskania szczegółowych informacji dotyczących oferty POROZMAWIAJMY O PODATKACH prosimy o kontakt z kancelaria poprzez:

- tel.: +48 534 312 775,

- e-mail: kancelaria@porozmawiajmyopodatkach.pl,

- skorzystanie z formularza kontaktowego.

Administracja naszej kancelarii w sposób zindywidualizowany określi zakres merytoryczny przedstawionej sprawy oraz złoży propozycję współpracy w przedmiotowym zakresie.